|

10日均线0.6601承压,初步阻力在21日均线0.6661。

路透最新调查显示,所有 30 位经济学家都预计澳洲联储周二将把利率维持在 4.35%,因此市场焦点将集中在其限制性政策立场的任何转变上。 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源:IPO日报 本周,仅有陕西科隆新材料科技股份有限公司(下称“科隆新材”)将于10月25日在北交所接受上市委审议。其实,科隆新材在今年9月已经上会过一次了,得到了“暂缓审议”的结果。 究竟是什么原因使得科隆新材历经三轮问询,在会上仍有需进一步说明的事项呢?北交所上市委到底提出了哪些问题,公司又是怎样解释的?这一次,公司能顺利通过审议,敲开A股上市的大门吗?

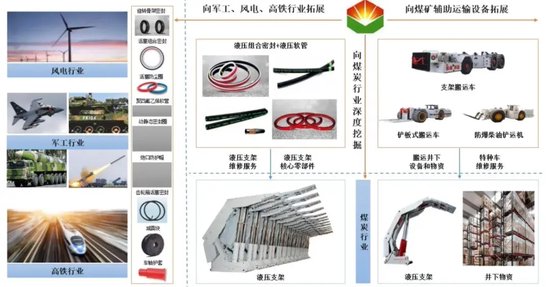

来源:张力 “纸上富贵” 科隆新材主要从事液压组合密封件和液压软管等橡塑新材料产品的研发、生产和销售以及煤矿辅助运输设备的整车设计、生产、销售和维修。 招股书显示,公司主要产品橡塑新材料产品为综采煤机液压支架的核心零部件,主要产品煤矿辅助运输设备为井下液压支架及物资的主要运输工具,围绕综采煤机液压支架,从配套、维护和运输等多个层面为煤机生产和煤矿客户提供服务。

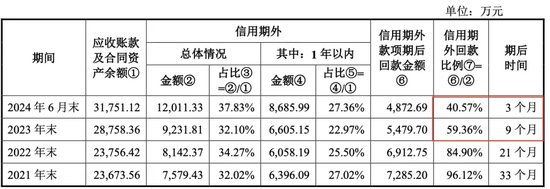

图中黄框为公司产品,蓝框为应用领域 2021年—2023年及2024年1月至6月(下称“报告期”),公司实现营业收入分别为31277.34万元、32901.71万元、44165.46万元和20697.44万元,整体呈增长趋势。同期,公司归属于母公司股东的净利润分别为6612.16万元、5197.05万元、8336.81万元和2991.17万元,扣除非经常性损益后归属于母公司股东的净利润分别为4317.13万元、4741.88万元、7663.25万元和2851.10万元,存在明显波动。 对于净利润出现的波动,公司解释称2021年由于处置老厂区房屋建筑物等资产收益较大,导致非经常性损益金额较大,其余期间的非经常性损益主要为政府补助。 但值得注意的是,报告期各期末,公司经营活动产生的现金流量净额分别为300.66万元、4544.93万元、3455.35万元和-535.00万元,与当期净利润存在不小的差异。 也就是说,虽然公司业绩增长,但经营活动产生的现金流量净额却远低于当期净利润。在2024年上半年,经营活动产生的现金流量净额更是直接变成了负数。 IPO日报计算后发现,报告期各期,公司净现比分别为0.045、0.87、0.41、-0.18,一直低于1。鉴于公司并非重资产行业,这一数据显示出公司净利润的含金量较低,可能只是“纸面富贵”。 对此,公司的解释是,由于公司以陕煤集团、郑煤机、北煤机、平煤机、中国神华、山东能源等大型国有企业客户为主,付款周期相对较长,同时部分客户又以票据形式支付货款。 但IPO日报发现,原因或许不止于此。 首先,报告期各期末,公司应收账款账面价值分别为19994.74万元、20496.02万元、24277.48万元和27054.46万元,占当期营业收入的比例分别为63%、62%、54%、130.71%,应收账款余额较大且占当期营业收入的比例较大。 此外,公司应收账款每期都有约三分之一是超出信用期的。

这不禁让人疑惑,公司是否存在放宽信用政策刺激销售的情形?报告期尤其是最后一两年业绩猛涨,是否是“以赊代销”的成果? 这也是公司上次被暂缓审议的三大关键问题之一。 北交所上市委就业绩问题,要求科隆新材逐项列示报告期各期信用期外主要款项对应客户、主要订单及其具体执行情况、具体逾期时间、坏账计提情况、最新回款情况,充分说明报告期各期信用期外相关应收账款坏账计提是否充分、是否存在给予客户信用展期以获取订单的情形。 尽管公司表示,截至2024年9月末,公司信用期外应收账款回款良好。然而公司回款情况“良好”或许指的是2021年和2022年,如果看2023年期后九个月的时间,信用期外回款比例仅有59.36%;2024年上半年的期后三个月,信用期外回款比例仅有40.57%。

研发能力被询问 科隆新材业务的特殊性,使得前五大客户集中度较高。报告期内,公司对前五大客户(合并口径)的销售收入占比分别为57.62%、50.54%、53.04%和58.51%。 公司主要客户为大型煤矿和煤机企业,目前已与陕煤集团、郑煤机、北煤机、平煤机、中国神华、山东能源等煤炭或煤机行业头部公司及其下属企业建立了长期稳定的合作关系,煤炭行业业务稳固。 科隆新材表示,近年来公司开始向大型煤机企业客户销售其他矿用配件,还积极向高铁和风电行业进行业务拓展,相关收入较少,但已形成一定的技术积累和产品序列,具备向客户批量供货的能力。 招股书还介绍称,公司凭借橡塑新材料产品的技术研发能力,将业务向军工行业延伸,已与数十家军工相关企业和科研院所建立合作关系,多项产品性能优异,已在局部细分领域逐步替代了进口产品。 话虽如此,但公司自身在军工方面的研发能力或许并没有招股书说得这么好听。 上次被暂缓审议的发审会,就对公司核心技术与研发投入提出疑问。 上市委要求公司一要详细说明报告期各期临时借调生产人员从事研发辅助活动的情况;二要说明是否存在生产或销售人员与研发人员混同情形列示报告期各期研发人员具体构成情况、离职及新入职人员具体情况、参与具体研发项目情况,并补充说明报告期各期研发费用中人员薪酬与各期末研发人员数量不匹配的原因及其合理性,并进一步说明研发费用归集的合理性。 借此机会,记者梳理公司各研发项目人员投入时发现,与其他项目里“有名有姓”甚至还有获奖情况的填报不同,军工类项目里,人员、投入和成果均为“无”。在招股书的毛利率披露部分,也没有军工项目分列出的条目。 需要说明的是,这里提到的“研发人员”为报告期内累计参与的主要人员,未包含临时借调生产制造人员从事研发辅助活动参与人员。这意味着,公司自身在报告期内可能有临时借调或辅助的研发人员,但并无主要投入军工项目研发的技术人员。那么前文提到的公司已发展军工类项目,研发的主力军或许是合作的军工企业及科研院所。 记者注意到,本次IPO的募投项目中,也有一项带“军”字的建设项目——军民两用新型合成材料液压管生产线建设项目。这个项目计划利用现有民用液压软管和军用橡塑新材料软管两个主要业务板块生产线的技术升级改造。 公司称项目实施后,不仅能够通过工艺改进和设备升级进一步提升产能,还能够充分发挥公司在定制化橡塑新材料的研发和生产方面的技术积累、竞争优势,提升公司在民用和军用新型合成材料液压管领域的服务能力和市场竞争力。 但想要实打实地吃下军工行业蛋糕,提高产品利润,科隆新材可能还要在研发方面下点功夫。

实控人父子“添乱” 报告期各期末,公司的资产负债率分别为33.94%、28.84%、26.58%、20.87%,在同行可比公司中处于正常相对偏低的水平。 除了上文提到的公司回款情况不理想、净现比不足1、需要加大研发投入之外,或许促使公司走上IPO之路的,还有对赌协议的压力。 相比有些IPO公司“狮子大开口”的融资目标,科隆新材或许是一股“清流”:公司IPO募资额并不高,有三个建设项目,拟募资额仅有2.1亿元。

2022年9月科隆新材在全国股转系统挂牌时,公司实际控制人与多名股东签署的特殊权利条款其实并未解除。 而且这些条款不存在公司作为特殊投资条款义务或责任承担主体的情况,不存在限制公司未来股票发行融资的价格或发行对象等《全国中小企业股份转让系统股票挂牌审查业务规则适用指引第1号》规定的应当清理的情形。 不过,随着公司IPO申报被受理,这些对赌条款也已陆续自动或通过补充协议方式终止,被终止的条款或协议视为自始无效,该等终止是永久、无条件且不可再恢复的。

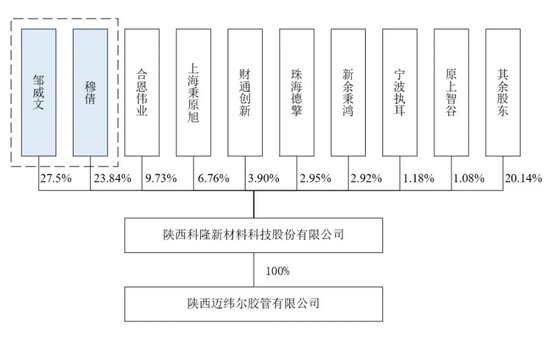

在股权结构方面,截至招股说明书签署日,邹威文、穆倩夫妇为公司的控股股东、实际控制人。邹威文持有公司17620557股股份,占公司股本总额的27.50%,邹威文之妻穆倩持有公司15274314股股份,占公司股本总额的23.84%。邹威文、穆倩合计持有公司32894871股股份,占公司股本总额的51.34%,为公司控股股东。此外,邹威文担任公司董事长、穆倩担任公司董事。

身为董事长、实控人,邹威文却和儿子邹鑫一道给财务内控“添堵”。 邹威文、邹鑫(总经理)2020年度未按备用金管理制度的规定及时报销或偿还备用金构成资金占用。 为保护公司及中小股东利益,基于谨慎性原则,根据前述两人超额超期占用公司备用金的金额、时间和中国人民银行公布的一年期贷款利率,分别向邹威文、邹鑫收取资金使用费9815.90元和17658.25元。全国股转公司于2023年10月20日下发《关于对陕西科隆新材料科技股份有限公司及相关责任主体采取口头警示的送达通知》(公司一部监管〔2023〕监管649号),对公司、董事长、总经理、财务总监和董事会秘书采取口头警示的自律监管措施。 新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 炒股配资开户 |